ISSN: 2788 - 6557 | ISNN-L: 2788 - 6557

Volumen 2 - No. 2 | Julio - diciembre 2020

Páginas 52 - 69

https://doi.org/ 10.33996/panel.v2i2.6

www.revista

panel.org

Libros contables electrónicos y

facturación electrónica como tendencia en la fiscalización

Electronic accounting books and

electronic invoicing as a trend in auditing

Aelli

Antazu

anelliantazu@upeu.edu.pe

ORCID:

0000-0001-5605-8808

Universidad Peruana Unión, Lima - Perú

Lizbeth

Pezo

lizbethpezo@upeu.edu.pe

ORCID:

0000-0001-8647-7085

Universidad

Peruana Unión, Lima - Perú

Artículo recibido en abril

2020 / Arbitrado en mayo 2020 / Aceptado en junio 2020 / Publicado en julio

2020

RESUMEN

La administración tributaria viene

aplicando una serie de medidas para formalizar a las empresas y recabar la data

necesaria, de manera virtual, para cruzar información de forma casi inmediata y

disminuir el riesgo de evasión y elusión. Esa es la razón por la que en los

últimos meses se viene conversando sobre recursos como la facturación

electrónica, libros contables electrónicos, fiscalización electrónica, entre

otro. En este sentido, el objetivo de esta investigación es describir los

libros contables electrónicos y la facturación electrónica como tendencia en la

fiscalización. Esta investigación se clasifico como aplicada, documental y

descriptiva, debido a que los datos se obtuvieron mediante fuentes directas e

indirectas, como; documentos de diversa índole, elaborados y procesados con

anterioridad al trabajo. Se concluye que la contabilidad electrónica y la

facturación electrónica en México, debido al avance de la tecnología y la

información, en el 2014 el SAT implementa la contabilidad electrónica. En la

revisión bibliográfica se ha hallado que decir Contabilidad Electrónica es lo

mismo que decir libros contables electrónicos.

Palabras

clave

Tributaria, electrónico, facturación,

SUNAT, fiscalización

ABSTRACT

The tax administration has been applying

a series of measures to formalize companies and collect the necessary data,

virtually, to cross information almost immediately and reduce the risk of

evasion and avoidance. That is the reason why in recent months people have been

talking about resources such as electronic invoicing, electronic accounting

books, electronic auditing, among others. In this sense, the objective of this

research is to describe electronic accounting books and electronic invoicing as

a trend in auditing. This research was classified as applied, documentary and

descriptive, because the data were obtained through direct and indirect

sources, such as; documents of various kinds, prepared and processed prior to

work. It is concluded that electronic accounting and electronic invoicing in

Mexico, due to the advancement of technology and information, in 2014 the SAT

implemented electronic accounting. In the bibliographic review it has been

found that saying Electronic Accounting is the same as saying electronic

accounting books.

Keywords

Tax, electronic, billing, SUNAT,

inspection

INTRODUCCIÓN

Debido a

la proliferación de la tecnología, las administraciones tributarias del mundo,

bajo una estructura del Centro Interamericano de Administración tributaria

(CIAT) están en un amplio desarrollo de la era tecnológica, con el firme compromiso de alcanzar resultados

cuantificables y dirigidos al mejoramiento de los sistemas tributarios

internacionales, cómo

menciona la página oficial del CIAT. En el caso peruano no es ajeno, que la SUNAT aprovechando el avance de

la tecnología de la información y comunicación, mediante la resolución de

superintendencia N° 286-2009/SUNAT implementa el llevado del sistema de libros

electrónicos. Estos mecanismos electrónicos, generan un mejor desempeño de las

funciones de los profesionales de la administración tributaria en los

siguientes aspectos: reducción del proceso de fiscalización, combate de la

informalidad tributaria y evasión, contribuye un mejor control y recaudación de

los impuestos. Así mismo, México, el 1 de julio de 2014, inicia la obligación

de la contabilidad electrónica, de acuerdo con las modificaciones hechas a la

Resolución Miscelánea Fiscal (RMF). Este, se implementó con la finalidad de

realizar auditorías electrónicas.

El

Europeo Brussels (2020) señala que: “El análisis de datos es crucial para el uso de la

creciente cantidad de datos recopilados en el campo del comercio electrónico,

para la disposición de las autoridades aduaneras y fiscales” (p.5), en tanto, Bermúdez (2018) en un estudio realizado en México, afirma que lograr el

cumplimiento voluntario de las obligaciones tributarias por parte de los

contribuyentes, es un reto para las autoridades en el mundo, con el fin de

obtener el correcto recaudo de los impuestos necesarios para la sostenibilidad

financiera de los países.

Es por

ello, que La SUNAT

dada la necesidad que los contribuyentes cumplan con sus obligaciones

tributarias, están en una constante búsqueda de nuevas tendencias y

herramientas, con el fin de obtener información de manera oportuna y

suficiente, que le permita tomar decisiones en cuanto a los procedimiento de

fiscalización y simplificar la labor de los contribuyentes así como de la SUNAT

misma; de tal modo que esto conlleve a una mejor recaudación.

México,

señalado un país vanguardista por el blog Intekel (2019), pretenden eliminar los libros electrónicos ya que según opiniones la

factura electrónica es más eficaz en cuanto a sus fiscalizaciones; por otro

lado, se encuentra Perú que proyecta que todos los contribuyentes lleven los

libros y comprobantes de pago electrónicos.

Frente a

ello, el presente estudio pretende describir los libros contables electrónicos

y la facturación electrónica como tendencia en la fiscalización. Para lograr y

responder al objetivo general del trabajo de revisión se resolverá los siguientes

ítems: los libros contables electrónicos en Perú, luego se revisará la

Contabilidad

electrónica vs Facturación Electrónica como tendencia en la fiscalización de

México y finalmente se concluirá con la discusión.

MATERIALES

Y MÉTODO

Es importante precisar que el tipo de

investigación se estableció en función a la problemática planteada, a

través de los objetivos, así como también de la disponibilidad de

todos los recursos que se requieran para la finalización de dicho estudio.

En función a este planteamiento, la presente

investigación se clasifico como aplicada, documental y descriptiva, debido

a que los datos se obtuvieron mediante fuentes directas e indirectas, como;

documentos de diversa índole, elaborados y procesados con anterioridad al

trabajo; siendo su objetivo principal describir los libros contables

electrónicos y la facturación electrónica como tendencia en la fiscalización.

Según Chávez (2007), son consideradas aplicadas aquellas

investigaciones que buscan resolver un problema en un periodo de tiempo

determinado, mediante la utilización de los conocimientos, para ser

aplicados, en la mayoría de los casos, en provecho de la sociedad.

En cuanto al diseño de la investigación, Balestrini

(2002), expresa que el diseño de la investigación comprende la planificación

general de la misma, la cual incluye de manera integrada y coherente las

técnicas de recopilación de información y análisis que fueron aplicados

para el logro de los objetivos planteados.

El tipo de diseño utilizado en la presente investigación

es bibliográfico, no experimental y transeccional descriptivo. Para Tamayo y

Tamayo (2007),un diseño bibliográfico es aquel que ha sido obtenido

por otro autor, llegan elaborados y procesados de acuerdo con los fines de

quienes inicialmente lo elaboran y manejan. Esto permite obtener una

primera vista, bien sea documental o bibliográfico acerca del tema

que estamos investigando, la designación bibliográfica hace relación con la

bibliografía, el cual se refiere a toda unidad procesada en una biblioteca.

En cuanto a las técnicas de recolección de

datos, se pueden definir como el medio a través del cual el

investigador se relaciona con los aspectos vinculantes al estudio que ha

de ser ejecutado para obtener la información necesaria que le permita lograr

los objetivos de la investigación.

De acuerdo a lo expuesto por Rodríguez

(2005), afirma que la investigación científica se lleva a cabo siguiendo un

método; en todo caso, el método científico. Esto permite al sujeto

investigador siguiendo una lógica secuencial, paso a paso, acercarse

a una realidad para conocerla, comprenderla para posteriormente dar

respuestas a las interrogantes e hipótesis que van surgiendo de la

interacción entre el sujeto y el objeto.

Cabe considerar que las técnicas de recolección de

datos, tal y como lo indica Bavaresco (2006, p.95) "son las que

conducen a la verificación del problema planteado. Al respecto cada tipo de

investigación determinará las técnicas a utilizar y cada técnica

establece los instrumentos que serán empleados".

Para la ejecución de esta investigación se trabajó

con técnicas cualitativas propias de la revisión documental, se

utilizaron asimismo, técnicas de observación documental; debido a que

éstas conduce, a la verificación del problema planteado y cada técnica establece

las herramientas, instrumentos o medios que fueron empleados para la realización

y culminación del mismo.

RESULTADOS Y DISCUSIÓN

Libros Contables Electrónicos en el Perú

En

nuestro país, la SUNAT ha implementado el Sistemas de Libros Electrónicos (en

adelante SLE), es una obligación de los administrados conforme al numeral 4 del

Artículo 87° del Código Tributario de llevar los libros de contabilidad u otros

libros y registros exigidos por las leyes, reglamentos o por Resolución de

Superintendencia de la SUNAT; o los sistemas, programas, y demás antecedentes

computarizados de contabilidad que los sustituyan, registrando las actividades

u operaciones que se vinculen con la tributación conforme a lo establecido en

las normas pertinentes.

Ante

esta implementación Velazco (2013) opina, “para aquellas empresas formales que cumplen con todas sus

obligaciones tributarias, ha sido muy conveniente, pues el hecho de detectar

aquellas empresas evasoras permitirá eliminar la competencia desleal” (p.53)

Además Bobadilla & Mejia (2017), Senior Manager de Tax y Legal de KPMG en Perú

mencionan, que estas, son las últimas tendencias globales en administración

tributaria, las cuales enfocan sus esfuerzos en los procesos de Fiscalización

Electrónica tales como: libros electrónicos, comprobantes de pago

electrónicos entre otros. En este contexto países como Hungría, instalaron

registros electrónicos de efectivo con una unidad de control fiscal después del

primer año de operación, los ingresos por IVA aumentaron en un 15% en los

sectores implicados. El aumento de los ingresos de IVA ha superado los costes

globales del proyecto de introducir los nuevos sistemas según lo informa (OCDE, 2017).

El SLE,

lo define la SUNAT, como un programa de software, desarrollado por ellos mismos, el cual

se descarga e instala en los terminales personales o PC de los usuarios, esto

permite generar el denominado Libro electrónico en el Sistema de Libros

Electrónicos asimismo, diversos libros y registros vinculados a asuntos tributarios

de manera electrónica. Actualmente existen dos sistemas que conforman el

Sistema de Libros Electrónicos (SLE): SLE – PLE, cada sistema tiene sus

características, los cuales se explicarán a continuación:

Sistema

de Libros Electrónicos – Portal. - Es un sistema opcional y gratuito llevado a través de SUNAT

operaciones en Línea (SOL), en este sistema no se requiere expresamente del uso

de un sistema contable o aplicativo especial, por el contrario, se puede

trabajar con un sistema simple como el Microsoft Excel, el cual puede generar

los archivos de textos (TXT) por medio de una macro y así importar la

información hacia el sistema de operaciones en Línea de SUNAT.

Sistema

de Libros electrónicos – PLE. - Es el programa de libros electrónico el cual necesita de un sistema

contable que genere de forma automatizada los archivos de texto (TXT) para su

posterior validación y envío del resumen de sus operaciones a la administración

tributaria.

Normas Legales- SLE

Desde su

aparición los Libros Contables Electrónicos, han ido evolucionando y

progresivamente se vino incorporando las normativas, de los cuales se

detallarán los más importantes a continuación:

Tabla

1.

Normas Legales-SLE

|

Resolución De Superintendencia

|

Aspecto Regulatorio

|

Fecha De Publicación

|

|

286-2009

|

Dictan disposiciones para la

implementación del llevado optativo de determinados Libros y Registros de

manera electrónica, mediante el Programa de Libros Electrónicos – PLE, a

partir del 01/07/2010.

|

30/12/2009

|

|

248-2012

|

Modifican la RS N° 286-2009

determinándose a los PRICOS con sujetos obligados a llevar libros

electrónicos mediante el PLE, a partir del 01/01/2013

|

28/10/2012

|

|

066-2013

|

Crean el Sistema de Llevado del

Registro de Ventas e Ingresos y de Compras de manera electrónica en SOL

(Portal)

|

28/02/2013

|

|

379-2013

|

Establece que los sujetos con ingresos

mayores a 500 UIT están obligados a llevar los Registros de Ventas e Ingresos

y de Compras de manera electrónica, a partir del 01/01/2014. Se aprueba la

versión 4.0.0 del PLE. Asimismo, se posterga la posibilidad de llevar dichos

registros en PLE o en Portal, a partir del 01/05/2014. Se aprueban los plazos

de atraso del Registro de Ventas e Ingresos y de Compras mediante los Cronograma

tipo A y B y modificatorias

|

29/12/2013

|

|

390-2014

|

Modifican la R.S N° 379-2013/SUNAT a

fin de ejercer nuevos sujetos obligados a llevar los RV y RC de manera

electrónica y aprueban las fechas máximas de atraso para el 2015.

|

29/12/2014

|

|

018-2015

|

Modifican inciso g) del artículo 2° de

la R.S N° 379-2013/SUNAT, respecto a los nuevos sujetos obligados a partir

del 01.01.2015 y establece nuevos sujetos obligados a llevar los RV y RC de

manera electrónica a partir del 01.01.2016.

|

23/01/2015

|

Fuente: Adaptación SUNAT (2020)

Usuarios del sistema de libros electrónicos

Los

usuarios determinados por la SUNAT para llevar libros electrónicos son los

siguientes:

1.

Incorporados.

- Los denominados

PRICOS (Todo el universo de Principales Contribuyentes -PRICOS) se ha creado

para controlar estratégicamente el comportamiento de estos, y hoy en día

asciende a 150 mil contribuyentes, representando menos del 1% de las

empresas formales, y un 76% en recaudación del IGV, según informa el Diario

Gestión (2018). Estos contribuyentes están obligados a llevar Registro de Ventase Ingresos, Registro de Compras, Libro

Diario y Libro Mayor.

2.

Obligados.

- Son aquellos

contribuyentes que hayan obtenido ingresos mayores a 500 UIT, 150 UIT y 75 UIT,

están obligados a llevar registro de Ventas e Ingreso y Compras, Libro Diario,

Libro Mayor.

3.

Generadores. - Aquellos que de manera voluntaria generan su Registro

de Compras y Registro de Ventas e Ingresos a través del SLE -PORTAL

4.

Afiliados. - Son aquellos que de manera voluntaria optan por

afiliarse al SLE-PLE con el envío de su Registro de Compras y Registro de

Ventas e Ingresos.

De estos cuatro (4) usuarios de los libros electrónicos

la SUNAT determina que:

a)

Los

Incorporados y los Obligados. – Son sujetos Designados por Resolución de Superintendencia.

b)

Los

Generadores y los Afiliados. – Son sujetos Voluntarios que sin tener una Resolución de Superintendencia

que los designe, desean utilizar los sistemas de libros electrónicos.

Algunos beneficios del uso de los Libros Contables

Electrónicos según López (2018), son los siguiente:

o Cumplimiento Tributario. - Es Más simple y menos costoso, con los libros

contables electrónicos se garantiza un ciclo contable más efectivo y preciso.

Donde antes se podían cometer errores con el proceso manual y repetitivo, la

versión electrónica reduce al mínimo los errores matemáticos y de la

información, eso quiere decir que habrá precisión en cuanto a la información.

o Eliminación de Costos. – Mejora la ecología eliminando la utilización del papel;

eso quiere decir menos bosques que talar, por otro lado, dejar de seguir

llevando hojas sueltas o libros manuales; ya no se necesita realizar una

legalización ante notario público y su almacenamiento y custodia a nivel

administrativo seria digital.

o Eficiencia. – Se reduce un gran margen de tiempo en procesos de

Búsqueda, Clasificación y envío de información contable y tributaria. Uno de

los beneficios más grandes del sistema electrónico, es que la información

financiera puede ser revisada, analizada y clasificada con facilidad para

producir informes precisos.

o Eficaz y confiable. – Los archivos digitales generados en el sistema de libros

electrónico utilizado, es confiable en los procesos de auditoría financiera y

fiscalización tributaria. Además, disminuiría el riesgo de que los libros

contables físicos sean robados, dañados o se extravíen.

Uso

de los libros electrónicos para SUNAT

Tabla 2. Uso de los libros electrónicos para SUNAT

|

INFORMACION

|

COBRANZA COACTIVA

|

FISCALIZACION

|

PROGRAMCION

|

RECLAMOS

|

|

REGISTRO DE VENTAS E

INGRESOS

|

Identificación de clientes

del contribuyente

|

Pruebas de faltantes de

facturas. Análisis de notas de créditos emitidas

|

Análisis de riesgos por

clientes

|

Para la facultad de

reexamen el uso de libros agilizaría las evaluaciones contables

|

|

REGISTRO DE COPRAS

|

Identificación de

proveedores del contribuyente

|

Pruebas sobre proveedores

falsos. Adquisiciones sospechosas

|

Análisis de riesgos por

proveedores

|

|

LIBRO DIARIO / MAYOR

|

Movimientos de principales

cuentas de activos y pasivos

|

Pruebas sobre ingresos,

gastos (muestreo, temporalidad) análisis de cuentas, flujo de caja.

|

Análisis de riesgos por

operaciones. Prueba según riesgos sectoriales. Cruce de cuentas de cargas de

personal con PLAME.

|

|

REGISTRO DE

INVENTARIO PERMANENTE VALORIZADO

|

Bienes en stock almacenados

|

Pruebas al costo de ventas,

inventario inicial y final. Muestreo de inventarios, análisis de costos

unitarios

|

Riesgos por costos de

productos, tipo de operación. Análisis por tipo de productos

|

|

REGISTRO DE ACTIVOS

|

Identificación de activos

sobre los cuales trabar las medidas correspondientes

|

Evaluación de duplicidad de

activos. Verificación de los montos registrados como provisión o

depreciación.

|

Riesgo por tipo de activo

|

Fuente: SUNAT (2020)

La

función de la fiscalización es de verificar la correcta determinación de la

obligación tributaria por parte del contribuyente mencionado en el artículo 62

del código Tributario según el Diario Peruano (2019) .Como bien sabemos existen tres tipos de fiscalización sin embargo

este estudio se enfocara principalmente en la fiscalización electrónica

parcial ya que este implica los LCE.

Fiscalización

Definitiva. -

Tiene como objeto el examen de cualquier elemento de la obligación tributaria

(hecho generador, base imponible, tasa, etc.). Se realiza a través de cartas

inductivas.

Fiscalización

Parcial. -

Revisión total o parcial del objetivo anunciado en un determinado o

determinados elementos de la obligación tributaria. El agente fiscalizador se

desplaza al domicilio fiscal del deudor tributario a fin de requerir la

documentación a examinar. Se realiza través de cartas.

Fiscalización

Parcial Electrónica. -

Son fiscalizaciones tributarias de manera electrónica cuando detecte

elementos que no hayan sido declarados de forma correcta por el deudor

tributario con el cruce de información. La SUNAT notificará el inicio del

procedimiento al deudor tributario a través del sistema de comunicación

electrónica. Donde el contribuyente cuenta con 10 días hábiles, a partir

de la fecha de envío de la información, para responder a cualquier observación

de la SUNAT. Posteriormente la respuesta de la entidad se dará en un plazo

de 20 días hábiles, en el cual se notificará la resolución de

determinación o la multa correspondiente. Finalmente de esta manera, se cierra

el procedimiento de fiscalización explica la Revista Villamuzio (2017).

El 27 de

febrero del 2020 en el diario Gestión (DG,2020) salió una noticia que decía: “SUNAT busca eliminar registro de compras

y ventas para julio 2021”, ante ello la Superintendencia Nacional de Aduanas y

de Administración Tributaria (SUNAT) a través de la Intendencia de Gestión de

Procesos informo que se encuentran trabajando en mejorar los tiempos y

mecanismos para el cálculo del Impuesto General (IGV) y del Impuesto a la

Renta (IR) para que en vez de tardar 39 horas, solo sean 20 horas al año. Al

respecto en una entrevista realiza el 3 de julio a un funcionario de la oficina

zonal SUNAT de San Martín menciono que no solo ayudara en simplificar el

trabajo de los contribuyentes, sino que también contribuirá a la fiscalización,

ya que se ahorrara tiempo al momento de revisar la información, porque ahora

solo se revisara el libro madre, que es el libro diario, que abarca toda esa

información de los registros auxiliares.

Desde la perspectiva de otro funcionario de la oficina zonal

SUNAT de San Martin -Perú en una entrevista realizada el 29 de junio del 2020,

menciono sobre la importancia de ahorrar tiempo y tener información oportuna,

declaró: “Tener la información a la mano nos permite tener una labor mucha más

eficiente y más rápida de fiscalización y obviamente un buen trabajo en la

fiscalización conlleva a que se incremente la recaudación y que el riesgo

genere cumplimiento en los contribuyentes. Y con esa información se puede tomar

decisiones, sin la necesidad de ir su domicilio; por lo tanto, la labor de la

SUNAT va a ser mucha más rápida

y va a tener más control sin tener que intervenir mayor

personal, y todo eso contra lo que se hacía antes, incluso incurría tiempo y

dinero; además se corría el riesgo de que los contribuyentes no cuenten con la

información, o que se haya extraviado”.

La noticia anteriormente presentada nos habló de dos

beneficios importantes que busca la SUNAT una que es la fiscalización y la otra

que es la recaudación tributaria, a continuación, citaremos algunos autores que

hablan acerca de este tema.

El Diario Gestión (DG, 2018) menciono que gracias a la fiscalización

parcial electrónica se ha podido fiscalizar los libros electrónicos en el año

2018 a 85 mil contribuyentes, en este contexto la SUNAT señala que para

impulsar la recuperación del país es esencial cumplir con las obligaciones

tributarias. Es por ello que, con el fin de simplificar el trabajo a los

contribuyentes, la SUNAT pretende eliminar los registros de ventas y compras

para el año 2021 ya que hoy en día la empresa peruana tarda alrededor de 39

horas en declarar su IGV tal como lo menciona Carlos Drago (2020) un intendente nacional de Gestión de

Procesos de la SUNAT en el Diario el Gestión; también señalo en el mismo diario

que se busca reestructurar la forma en que se calcula el IGV y el Impuesto a la

Renta para poder reducir este plazo a alrededor de 20 horas al año; sin embargo, una de las nuevas medidas sería que estos

cálculos sean realizados solo con los comprobantes de pago.

Así mismo en una entrevista que se realizó el 3 Julio de 2020

a un funcionario de la oficina zonal SUNAT de San Martín, menciono que la

finalidad de SUNAT no es eliminar al 2021 ni al 2022, él señala que la SUNAT

tiene un plan bicentenario, que apunta que con la transformación digital, se le

quite menos carga al contribuyente con respecto a sus obligaciones y al quitar

menos carga quiere decir que le vas a quitar que presente sus declaraciones

mensuales, que presente sus libros y todas las obligaciones que tiene para

presentar; le quitas esa carga y le das comprobantes de pagos electrónicos y a

través de los comprobantes electrónicos tienes toda esa información, de todos

sus movimientos; entonces para que necesitas que el contribuyente te presente

sus libros si ya tienes la información a través de los comprobantes de pagos

electrónicos.

Del mismo modo recalco que ya no será necesario que presente

su declaración, si no que directamente SUNAT te dirá cuanto es tu impuesto a

pagar.

“El año para la implementación no se sabe, porque eso es

tecnología y a nivel de Estado depende mucho del presupuesto público, de cuánto

dinero tiene el estado para implementar a nivel de tecnología, pero es probable

que se dé y se llegue a eliminar principalmente los libros auxiliares”,

menciono el funcionario de SUNAT San Martín.

En este

contexto el ex ministro de economía Oliva (2018) en una entrevista realizada por RPP declaro:

“Nosotros quisiéramos que todo el país funcione con facturas electrónicas, sin

embargo tecnológicamente eso no es tan fácil de hacer, por lo cual se está

viendo una estrategia gradual”. A si mismo indica que hay alrededor de 120,000

empresas que ya están llevando facturas electrónicas. Y se sabe que, si los

contribuyentes implementan lo que son las herramientas tecnológicas de SUNAT

para el cumplimiento de la obligación tributaria, SUNAT

tendría un mayor control, se ahorraría tiempo y dinero y

sobre todo contribuyeran al estado con impuestos, para el gasto público.

Contabilidad electrónica vs Facturación Electrónica una tendencia en la

fiscalización de México

Angulo, Flores & Bernal (2016) en un estudio realizado en México menciona que:

Esté país está en vías de

desarrollo y ha invertido recursos económicos en la implementación de sistemas

y herramientas tecnológicas de primer mundo. Por lo que respecta en materia de

fiscalización y recaudación tributaria, es considerado pionero en la instrumentación

y uso de los mismos. (p.3)

De igual

manera en el blog Intekel (2019) menciona que la iniciativa que tuvo México en

implementar la contabilidad electrónica y los CFDI, es vanguardista a nivel

mundial y coloca a México en un nivel tecnológico superior a la mayoría de los

países miembros de la OCDE al gozar de mucha información electrónica fiscal de

los contribuyentes; es por ello que elegimos a este país para hacer una

revisión bibliográfica con respecto a la tendencia vanguardista que tiene.

Contabilidad

electrónica

Surgió

por el avance tecnológico que tiene México, la misma actividad electrónica nos

lleva a que tengamos avances en todo sentido y buscamos a través de los medios

electrónicos una obligación fiscal que es la contabilidad electrónica opinó el

Lic. Carlos Eduardo Sandoval administrador de operaciones de fiscalización

nacional de servicio de administración tributaria (SAT) en un taller realizado el 2015 con los empresarios de México.

En el

2011, la contabilidad seguía siendo manual, se llevaban los registros de

cuentas y operaciones en papeles, documentos físicos que con el tiempo y por

naturaleza tienden a deteriorarse o perderse, aparte de eso a la administración

tributaria le tomaba tiempo en revisar toda la documentación de los

contribuyentes para a partir de ello poder derivar algún acto de

fiscalización.; es así que el SAT debido a la urgencia de las autoridades

fiscales por reducir significativamente los tiempos que dedicaban a corroborar

cada uno de las obligaciones de los contribuyentes y poder contar con

información oportuna para así tener mayor control de los registros y hacer más

portable el almacenamiento de estos documentos y aparte de ello simplificar y

hacer más sencilla la elaboración y gestión de la contabilidad al interior de

las compañías, con la aportación de integrarles a mayores niveles de

productividad y competitividad, el 1 de julio de 2014 inicia la obligación de

la contabilidad electrónica, de acuerdo con las modificaciones hechas a la

Resolución Miscelánea Fiscal (RMF), específicamente el artículo 43 transitorio

de ese documento. Lo cual significo que cada mes los contribuyentes deberían

presentar su información contable vía Internet ante el SAT, de acuerdo con las

reglas establecidas para tal efecto en el artículo 28, fracción IV, del Código

Fiscal de la Federación (CFF) y el artículo 34 de la Resolución del CFF.

Y como

toda ley que se crea, las autoridades deben ser flexibles con respecto a su

obligación, es por eso que la autoridad fiscal de México otorgo un periodo de

tiempo para que el contribuyente conociera la disposición, se familiarizara y

así saber cómo hacerlo. No obstante, la actualización en las modificaciones es

muy importante a fin de siempre cumplir en tiempo y forma de acuerdo con los

requisitos establecidos. Y es por eso que salieron varias actualizaciones y lo

más reciente lo podemos encontrar en el Anexo 24 de la Resolución Miscelánea Fiscal para el 2019. En dicho marco legal

se hace el repaso que indica: él envió de la contabilidad electrónica es una

obligación de los contribuyentes conforme a lo establecido en el artículo 28

fracción IV y la regla 2.8.1.6, 2.8.1.7 y 2.8.1.10 de la Resolución Miscelánea

Fiscal para el 2019 y se hace referencia a la descripción de la información que

deben contener los archivos de contabilidad electrónica.

El

Servicio de Administración Tributaria (SAT), define a la contabilidad electrónica como él envió en formato XML de

las transacciones registradas en medios electrónicos que realiza una empresa o

una persona y envía a través del buzón tributario.

A partir

de la obligación del 2014 de registrar la información contable en medios

electrónicos, el blog ContadorMx (2015) nos menciona que ya había una importante cantidad de

contribuyentes que llevaban desde hacía tiempo su contabilidad en sistemas y

estaban familiarizados con el uso de la tecnología, pero aún no estaban

preparados para presentar sus archivos contables bajo parámetros uniformes y

homologados, ni para transformar esos registros en formatos estandarizados de

carácter digital, condiciones requeridas para su presentación al SAT; por ello

el cumplimiento de la obligación se pospuso al ejercicio de 2015, solo para

algunos contribuyentes con mayor capacidad administrativa y para 2016 el resto.

¿Quiénes

están obligados a llevar la contabilidad electrónica? Según el SAT de manera específica apunta a lo siguiente en cuanto a los obligados:

Tabla

2.

Obligados a llevar contabilidad electrónica

|

Personas

Físicas

|

Actividad

empresarial, actividades profesionales con ingresos superiores a los dos

millones de pesos y arrendamiento (siempre y cuando no utilicen la aplicación

de Mis cuentas).

|

|

Personas

Morales

|

Incluye

las personas Morales con fines de lucrativos.

|

Fuente: Elaboración propia

con datos del SAT

Para

cumplir con esta obligación, los contribuyentes deberán enviar mensualmente en

formato XML de acuerdo con la regla 2.8.1.4 los archivos que integran la

contabilidad electrónica, que a continuación detallaremos:

Figura 1.

Archivos que integran la Contabilidad Electrónica. Fuente: Servicio de

Administración Tributaria (SAT, 2015)

Como no

todas las empresas son iguales es necesario que el SAT dé a conocer que registros

contables tienen de manera estandarizada.

Catálogo

de cuentas: Es el

índice en que se detallan en forma ordenada todos los números y nombres de la

cuenta de activo, pasivo, capital, ingresos, costos, gastos y contabilidad de

una entidad económica. Sirve para facilitar y satisfacción la necesidad de

registro diario de las operaciones, al mismo modo permite que sus registros

contables sean consistentes y facilita el trabajo contable para la formulación

de los estados financieros.

Una vez

que las empresas entreguen su catálogo de cuentas, cada mes deben dar a conocer

los datos de sus registros a través de una balanza de comprobación.

Balanza

de comprobación: Es

un documento contable que enlista los saldos y movimientos de todas las cuentas

del activo, pasivo, capital, resultados y cuentas de orden. Se prepara con el

objetivo de mostrar la afectación en las distintas cuentas. Permite establecer

un resumen básico de los estados financieros, aparte de eso permite verificar

que los saldos deudores de las cuentas sumen exactamente lo mismo que los

saldos acreedores, de modo que se produzca el balance o equilibrio contable.

Pólizas

y auxiliares: Cuando

el SAT requiere verificar la información contable de una empresa le solicita el

envío electrónico de sus pólizas y auxiliares. Estos documentos suelen

solicitar cuando las empresas sean auditadas y soliciten devoluciones o

compensaciones de los saldos a favor de los impuestos. En este documento deben

vincularse todos los comprobantes que respalden la operación efectuada y que

justifique las cantidades a cargo de abono a las cuentas correspondiente. Los

registros

de las pólizas se realizan con el objetivo de localizar la información con

mayor facilidad.

Los

archivos a enviar se generan con la aplicación gratuita del SAT o con uno de

los proveedores de servicios. Y para entregar la contabilidad electrónica se

hace a través del Buzón Tributario, en el apartado Contabilidad electrónica y

con firma electrónica.

Algunas

ventajas de la contabilidad electrónica a continuación:

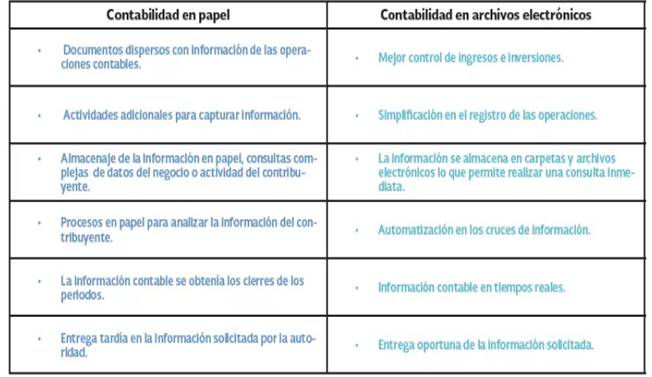

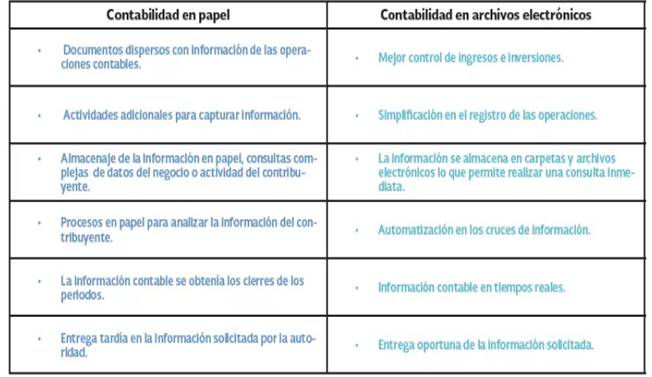

Figura 2.

Ventaja de la Contabilidad Electrónica. Fuente: ContadorMx

(2015)

Fiscalización Electrónica en México

Anteriormente

la contabilidad era manual y los auditores tenían una ardua labor de revisar

todo el papel de trabajo que brindaba el contribuyente en forma manual, para a

partir de ello poder derivar algún acto de fiscalización.

Tras la

reforma fiscal del 2014, que modernizo la administración tributaria mexicana,

se estableció la obligatoriedad de la contabilidad llevada electrónicamente y

su envió en forma mensual al SAT. Faúndez, Osman & Pino (2018) en su estudio realizado en Chile menciona:

Aparte

de la contabilidad electrónica, también se instituyo la creación de un buzón

electrónico y la automatización de procesos de revisión electrónica, lo que

permitió a la autoridad fiscal conocer las operaciones comerciales de los

contribuyentes y sus posibles incidencias tributarias casi en tiempo real.

(p.9)

Así

mismo el blog mexicano Intekel (2019) afirma que la contabilidad electrónica permite al SAT encontrar

discrepancias en relación a los pagos de impuestos de las empresas, gracias a

que cuentan con mayor cantidad de información posible, lo que facilita y

agiliza el trabajo tanto para la autoridad tributaria como para los

contribuyentes. Ahora las auditorias serán de forma electrónica y vía buzón

hacendatario electrónico y como dice el (SAT) en su página oficial, “las auditorias ya no serán globales sino

selectivas en función de criterios tales como fechas, proveedores, clientes o

alguna cuenta contable específica”.

Así

mismo el Lic. Carlos Eduardo Sandoval Administrador de operaciones de

fiscalización nacional de servicio de administración tributaria (SAT) en un

taller que se dio en México sobre Contabilidad electrónica el 16/12/2015 menciono algunos beneficios que da la

contabilidad electrónica con respecto a auditoria tributaria, que lo

mencionaremos a continuación:

1.

La

revisión mucha más ágil, más cómoda para la autoridad; con ello lo que tratamos

es llegar a más contribuyentes, y buscamos ampliar el aspecto de revisión y que

no sean los mismos de siempre, si no que empecemos a generar mayor revisión en

el resto de los contribuyentes.

2.

Se

evitará él envió de la información física, de cajas lleno de papeles de

trabajo, que generaba tiempo y dinero.

3.

Automatizaremos

el procesamiento y la validación de esta información para reducir el tiempo que

tenemos tanto para conclusión de auditorías, como para hacer devoluciones y

compensaciones. Las auditorias no tomaban hacerlo alrededor de 6 a 8 meses,

hasta un año, y con esta información reducimos los procesos de auditoria; en

general buscamos que se beneficien reduciendo en los tiempos tanto para el

contribuyente como para la administración tributaria.

Pero a pesar

de todos estos beneficios que detallamos anteriormente con respecto a la ayuda

que la contabilidad electrónica da a la fiscalización, hay muchos autores que

opinan lo contrario y respaldan lo que son los Comprobantes Fiscal Digital por

Internet (CFDI) que es el nombre propio de la factura electrónica; que a

continuación citaremos algunos de ellos:

El 05 de

setiembre de 2019 en el blog Mexicano el Contribuyente escrito por Gordillo (2019), salió una noticia que decía: “¿Te imaginas al mundo sin

la contabilidad electrónica? Pronto podría ser posible”, esta noticia se dio

debido a que el 27 de junio, la Comisión de Presupuesto y Cuenta Pública de la

cámara de Diputados sugirió eliminar la contabilidad electrónica. Esto como

parte de su opinión respecto del Plan Nacional de Desarrollo (PND) 2019-2024.

De

acuerdo con el órgano legislativo, el SAT es una de las autoridades que más

avances tecnológicos introdujo para el cumplimiento de las obligaciones. Esto

implicó una inversión de recursos importantes, tanto para el Estado como para

los contribuyentes. Sin embargo, la comisión de presupuesto y Cuenta Pública

consideró que no se ha simplificado el régimen de cumplimiento de obligaciones.

De hecho,

afirmo

que las horas invertidas en el cumplimiento se han incrementado. Por eso el

Órgano de la Cámara de Diputados sugirió que se debe eliminar la contabilidad

electrónica dada la implementación del Comprobante Fiscal Digital por Internet

(CFDI) y el complemento de pago.

Castañeda (2019) en el blog Industrial News comento, que los CFDI y el

famoso complemento de pago, proporcionan toda la información que requiere la

autoridad fiscal y la contabilidad electrónica prácticamente no es necesaria. Y

concluyo mencionando que no nos sea extraño que en un futuro veamos derogadas

algunas reglas de carácter general y modificaciones al Código Fiscal de la

Federación (CFF). Así mismo el contador Roberto Colín Mosqueda, integrante de

la Comisión Fiscal 2 del Colegio de Contadores Públicos de México (CCPM),

comento lo siguiente en el blog elContrbuyente (2019), “aún no hay una propuesta firme, pero la sugerencia

para eliminar la contabilidad electrónica no suena tan ambigua”, así también

recalco que la contabilidad electrónica se implementó con la finalidad de

realizar auditorías electrónicas, pero no ha tenido gran avance y la

fiscalización se ha enfocado en los Comprobantes Fiscales Digitales por

Internet (CFDI).

Colín

Mosqueda señalo que el SAT utiliza los CFDI para hacer compulsas cruces de

información y llevar estadísticas. Y dice que la autoridad fiscal ejerce sus

facultades de comprobación al encontrar alguna discrepancia entre lo reportado

en la facturación electrónica y lo declarado para efectos del IVA e ISR.

La fecha

de cuando se eliminara la contabilidad electrónica, aún no está dada, pero hay

autores que mencionan que este año 2020 se daría ese cambio, por ejemplo,

Alejandro Santos Martínez, especialista fiscal, expositor y diseñador de

calculadoras fiscales en México, considero que la contabilidad electrónica está

tomando fuerza y que puede ser parte de los cambios fiscales para este año

2020, así lo mencionó en el blog elContribuyente (2019).

Este

tema se volvió muy polémico en México que incluso el director general de CONTPAQi (2020) que es una de las empresas desarrolladoras de softwares

contables y administrativos más conocido del país, comento al respecto y dijo:

“la eliminación de la contabilidad electrónica hasta ahora solo es

planteamiento ya que no existe legislación para aplicarla”. A este respecto,

consideró que la propuesta consistiría solo en eliminar la entrega forzosa de

la contabilidad electrónica; sin quitar la obligación de hacerla; ya que hoy en

día la tendencia es a la digitalización y el eliminarla totalmente interrumpe

el avance; además se tendría que recurrir de nuevo al almacenamiento de papel,

renta de bodegas y logística para llevar un orden. Así mismo menciona que

también se vería afectado el mismo SAT.

Así

mismo el blog misKuentas (2019) menciona que si bien el gobierno ya está pensando en la

eliminación de pedir la contabilidad electrónica a los causantes, no quiere

decir que no utilizara la información digital para la fiscalización. Al

contario menciono el blog que es precisamente debido a toda la información que

se recaba por medio de la utilización de los CFDI, por lo que ya no se requiere

él envió de la misma.

Al

término del desarrollo del trabajo a manera de similitud, podemos describir que

en los dos países pretenden eliminar libros contable electrónicos con el fin de

simplificar el trabajo tanto de los contribuyentes como de la administración

tributaria. En Perú pretenden eliminar principalmente los libros auxiliares que

son los registros de compra y venta. En México pretenden eliminar la

contabilidad electrónica, porque los CFDI son una herramienta de fiscalización

muy potente y eficiente.

CONCLUSIONES

El

trabajo de revisión concluye que los libros contables electrónicos en Perú, son

uno de las herramientas tecnológicas que implemento SUNAT en busca de

simplificar el trabajo tanto de los contribuyentes como de la administración

tributaria y así contribuir en la recaudación. Ante esto la tendencia que tiene

SUNAT, es que, con la transformación digital se les quite menos carga a los

contribuyentes con respecto a sus obligaciones y se llegue a eliminar algunos

libros, principalmente los libros auxiliares e implementar lo que es

comprobantes de pago electrónicos, que con ello tendrán toda esa información,

de todos sus movimientos y así ya no será necesario que los contribuyentes

presenten esos libros si la administración tendrá esa información a través de

sus comprobantes de pago. Aparte de ello se simplificará las fiscalizaciones ya

que, al eliminar esos libros, se ahorraría tiempo, porque solo se llegaría a

revisar el libro madre que es libro diario, que abarca toda esa información.

Así

mismo, se concluye que la contabilidad electrónica y la facturación electrónica

en México, debido al avance de la tecnología y la información, en el 2014 el

SAT implementa la contabilidad electrónica. En la revisión bibliográfica se ha

hallado que decir Contabilidad Electrónica es lo mismo que decir libros

contables electrónicos.

Aquella

implementación de la contabilidad electrónica, se dio con el mismo objetivo que

Perú y su adaptación trajo controversias, es así que el 27 de junio del 2019,

la Comisión de Presupuesto y Cuenta pública de la Cámara de Diputados sugirió

eliminar la contabilidad electrónica, debido a que no estaba cumpliendo su

objetivo, incluso las horas invertidas en el cumplimiento se estaban

incrementando y la tendencia que ellos tienen es eliminarla dada la implementación

del Comprobante Fiscal Digital por Internet (CFDI) y el completo de pago.

REFERENCIAS

CIAT. Centro Interamericano de Administraciones Tributarias [Internet].

2017. Available from: https://www.ciat.org/formacion/

Brucels. La

auditoría tributaria por sistemas electrónicos frente a los derechos de los

contribuyentes: Un estudio comparado en América Latina. J Chem Inf Model.

2020;53(9):1689–99

Bermúdez LC.

Facturación Electrónica : Una alternativa para el aumento del recaudo tributario.

2018;1–57

Intekel. Importancia

de la contabilidad electrónica en México [Internet]. 2019. Available from:

https://www.intekel.com/blog/contabilidad-electronica-en-la-nube/

De Velazco Borda JL.

Los libros electrónicos en el Perú. 2013;49–53

Adentro D. Kpmg en

medios. 2017

OCDE. Herramientas

tecnológicas para abordar la evasión fiscal y el fraude fiscal. 2017

SUNAT. Sistema de

Libros Electrónicos - Preguntas Frecuentes [Internet]. 2018. Available from:

https://orientacion.SUNAT.gob.pe/index.php/empresas-menu/libros-y-registros-vinculados-asuntos-tributarios-empresas/preguntas-frecuentes-libros-y-registros

Empresariales FDEC.

Universidad peruana unión. 2018

SUNAT N, Integrado

S, Regulado AL, El EN, Del A. NACIONAL DE ADUANAS Y DE. 2019;59–64. Contab VE.

Villamuzio Estudio contable. 2018

DG DG. SUNAT busca

eliminar registro de compras y ventas para julio 2021 [Internet]. Contadores

& Empresas. 2020. Available from: http://www.contadoresyempresas.com.pe/index.php?/detalle/1/SUNAT-busca-eliminar-registro-de-compras-y-ventas-para-julio-2021-000014735

Gestion D. No Title.

2018

Buscan eliminar

registro de compras y ventas [Internet]. 2020.

Available from: https://grupoverona.pe/buscan-eliminar-registro-de-compras-y-ventas/

Andina D. No Title.

2018

Angulo Lopéz,

Eleazar; Flores Vizcarra, Martina; Bernal Dominguez D. “ TIC ’ S : FINANCIAMIENTO , CONTABILIDAD Y FACTURACION ACCOUNTING AND ELECTRONIC.

2016;141–57

Eléctronica S de A. Taller:

Contabilidad Electrónica [Internet]. 2015. Available from:

https://www.youtube.com/watch?v=_kRvDNHoH6w

SAT. Nota: El

presente documento se da a conocer en la página de Internet del SAT, en

términos de la regla 1.8. 1. 2019

SAT. Qué es la

contabilidad electrónica [Internet]. Available from:

http://omawww.sat.gob.mx/contabilidadelectronica/Paginas/01-1.htm

ContadorMx. Ciclo de

la Contabilidad Electrónica en México, como se Integra y sus Ventajas según el

SAT [Internet]. 2015. Available from: https://contadormx.com/2015/08/27/ciclo-de-la-contabilidad-electronica-en-mexico-como-se-integra-y-sus-ventajas-segun-el-sat/

SAT. Secretaría de

Hacienda y Crédito público. [Internet]. 2015. Available from:

http://m.sat.gob.mx/fichas_tematicas/buzon_tributario/Paginas/art_28_cff.aspx

Faúndez-ugalde A,

Pino-moya M. La auditoría tributaria por sistemas electrónicos frente a los

derechos de los contribuyentes : Un estudio comparado en América Latina. 2018;7:113–36

(SAT) S de AT.

Fiscalización electrónica y tu Contabilidad Electrónica [Internet]. Available from:

https://www.sat.gob.mx/consulta/37532/fiscalizacion-electronica-y-tu-contabilidad-electronica

Gordillo A. ¿Te

imaginas al mundo sin la contabilidad electrónica? Pronto podría ser posible

[Internet]. 2019. Available from:

https://www.elcontribuyente.mx/2019/09/te-imaginas-al-mundo-sin-la-contabilidad-electronica-pronto-podria-ser-posible/

Castañeda Romero P. podría

desaparecer la contabilidad electrónica [Internet]. 2019.

Available from: https://www.industrialnewsbc.com/2019/07/25/podria-desaparecer-la-contabilidad-electronica/

Peréz Figueroa E.

Razones para desaparecer la Contabilidad Electrónica [Internet]. 2020. Available from:

https://blog.contpaqi.com/tendencias-fiscales/razones-para-desaparecer-la-contabilidad-electr%C3%B3nica

Elvia. El fin de la

Contabilidad Electrónica [Internet]. misKuentas. 2019.

Available from:

https://www.miskuentas.com/noticias/contabilidad-electronica-blog/el-fin-de-la-contabilidad-electronica/

![]()